通常来说,LYST 每个季度发布的「最受欢迎品牌榜」几乎被主流(传统)奢侈品牌占据,且每季上下浮动都不会特别大,至少近段时间是这样的,这也反映了时尚趋势如同自然界一样是缓慢变化的。然而,在其最近发布的 2024 第三季度榜单却出现了显著的波动,不少「新面孔」进榜,传统奢侈品牌的热度有所下降。

LYST 品牌榜发生显著变化,传统品牌正在失势

Miu Miu 2024 秋冬广告片 | Via Prada Group

奢侈品牌的销售业绩不佳反映出全球经济的不确定性的显著影响,尤其是在消费需求疲软的情况下,品牌们更面临双重挑战。而就整体增速放缓的严峻局势中,PRADA 集团逆势增长,销售额飙升的 Miu Miu 为集团带来了巨大增长贡献。

PRADA 2024 秋冬系列 | Via FONJEP

作为 LYST 2024 年第三季度最受欢迎品牌的,Miu Miu 于当下时尚领域的热度可以说是行业般标杆存在。但能像其一样持续创造销量奇迹的,又能有多少呢?继续聚焦于 LYST 这份榜单,如 LOUIS VUITTON、BALENCIAGA、MONCLER 以及 VERSACE 等传统奢侈品牌正在失势。

MONCLER「The City of Genius」的超高话题度能否助推品牌今年最后一个季度销售成绩?| Via FLAUNT

据海外时尚商业网站的报道,LVMH 的关键时尚与皮具部门在第三季度的销售表现不佳,同比下降了 5%,这直接导致集团整体收入同比下降 3%,未能实现预计的 1% 增长。尤其在亚太地区表现疲软,零售和批发渠道均受到了严重冲击。

Via BoF

而开云集团上半年收入同比下降 11%,至 90 亿欧元(约合 98 亿美元),预计运营收入将下降 30%。此前表现出色的 Yves Saint Laurent 该季度也收入下跌,BALENCIAGA 和 Alexander McQueen 所在的其他品牌部门继续面临收入下滑的压力,而 BOTTEGA VENETA 成为集团内少数实现增长的品牌。正处于品牌转型的 GUCCI 虽然在 LYST 的排名上升了一位,但其销量持续下滑,成为集团收入下降的主要影响之一。

Via Rain Magazine、VOGUE、AnOther

两大奢侈品集团以及其他传统奢侈品牌目前所面临的挑战,反映了一个更广泛的经济趋势。随着全球经济的不确定性加剧,奢侈品行业需要灵活应对,通过创新和精准定位来吸引高端消费者,从而在未来实现可持续增长。而大牌们所流失的市场份额,也似乎正被中小型品牌以及优质当代品牌们「牢牢接住」。

Chloé 2024 秋冬系列 | Via Fashion United

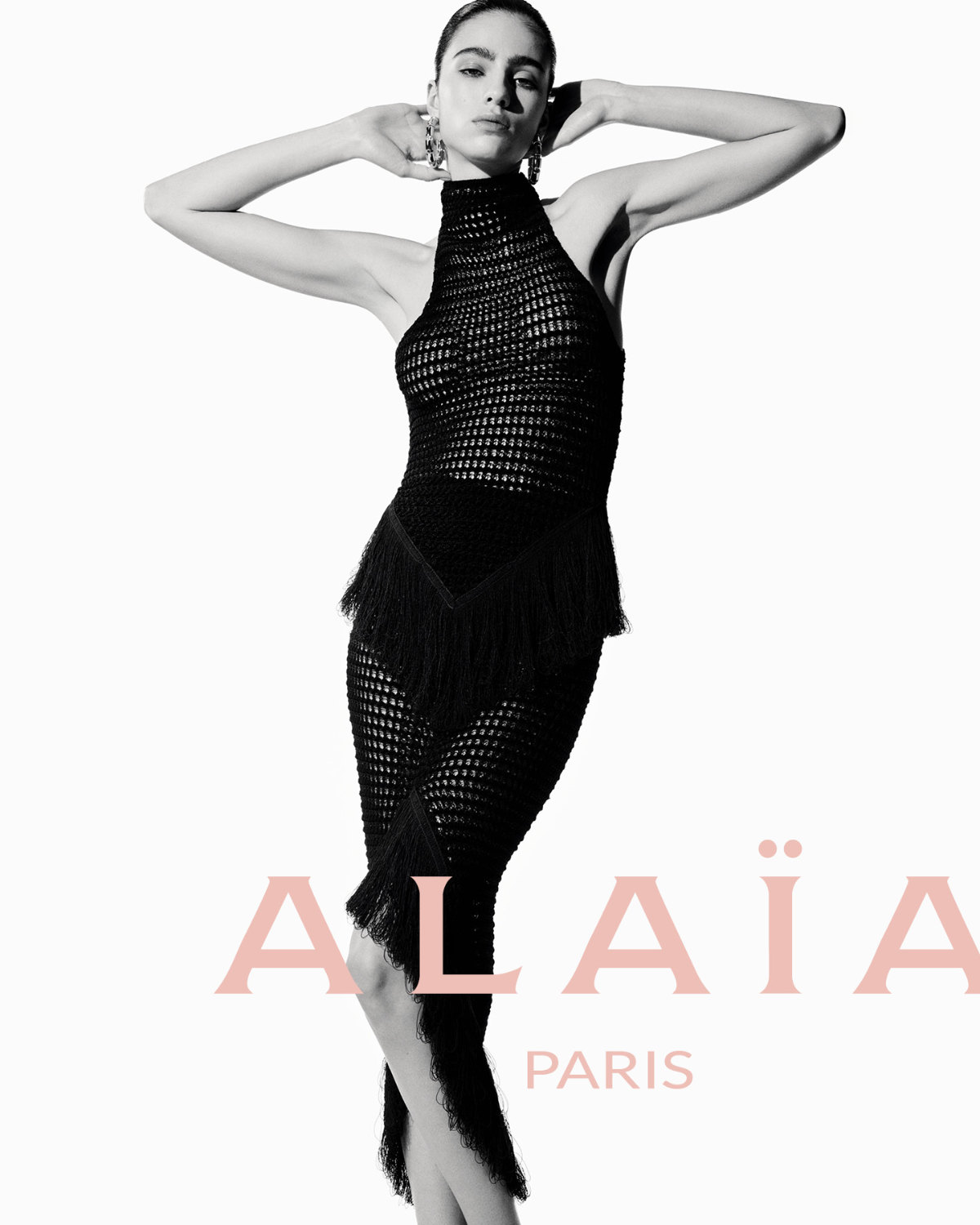

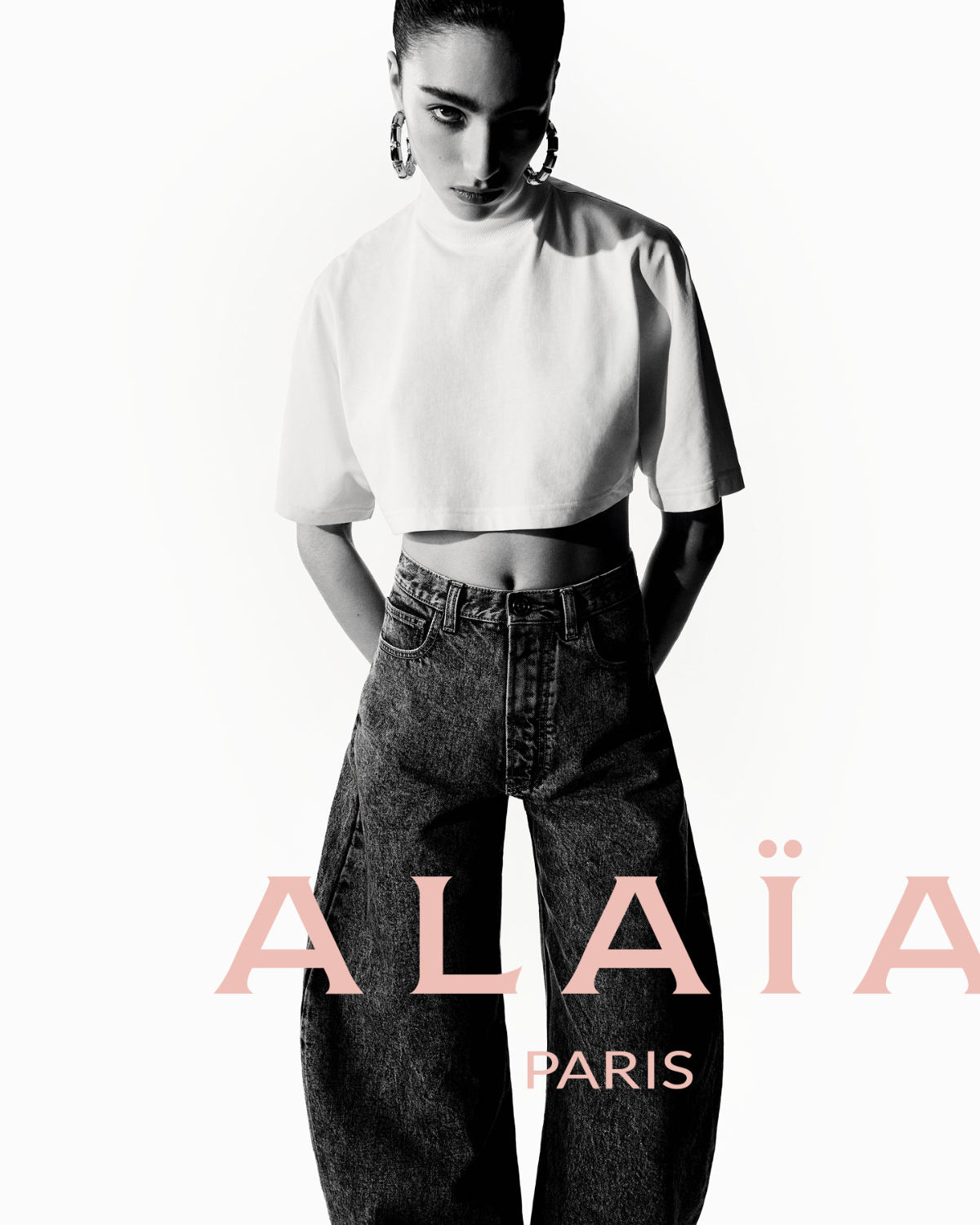

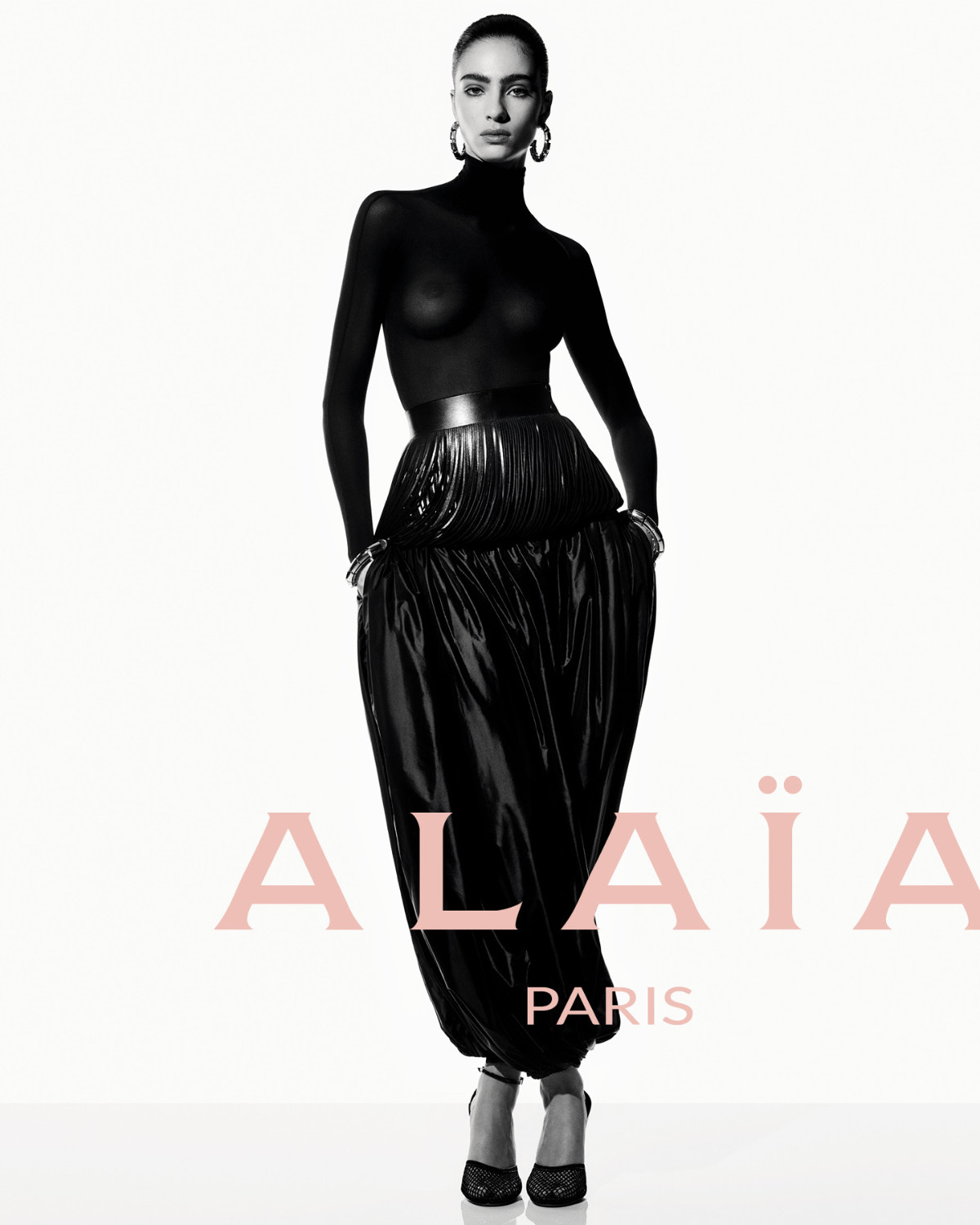

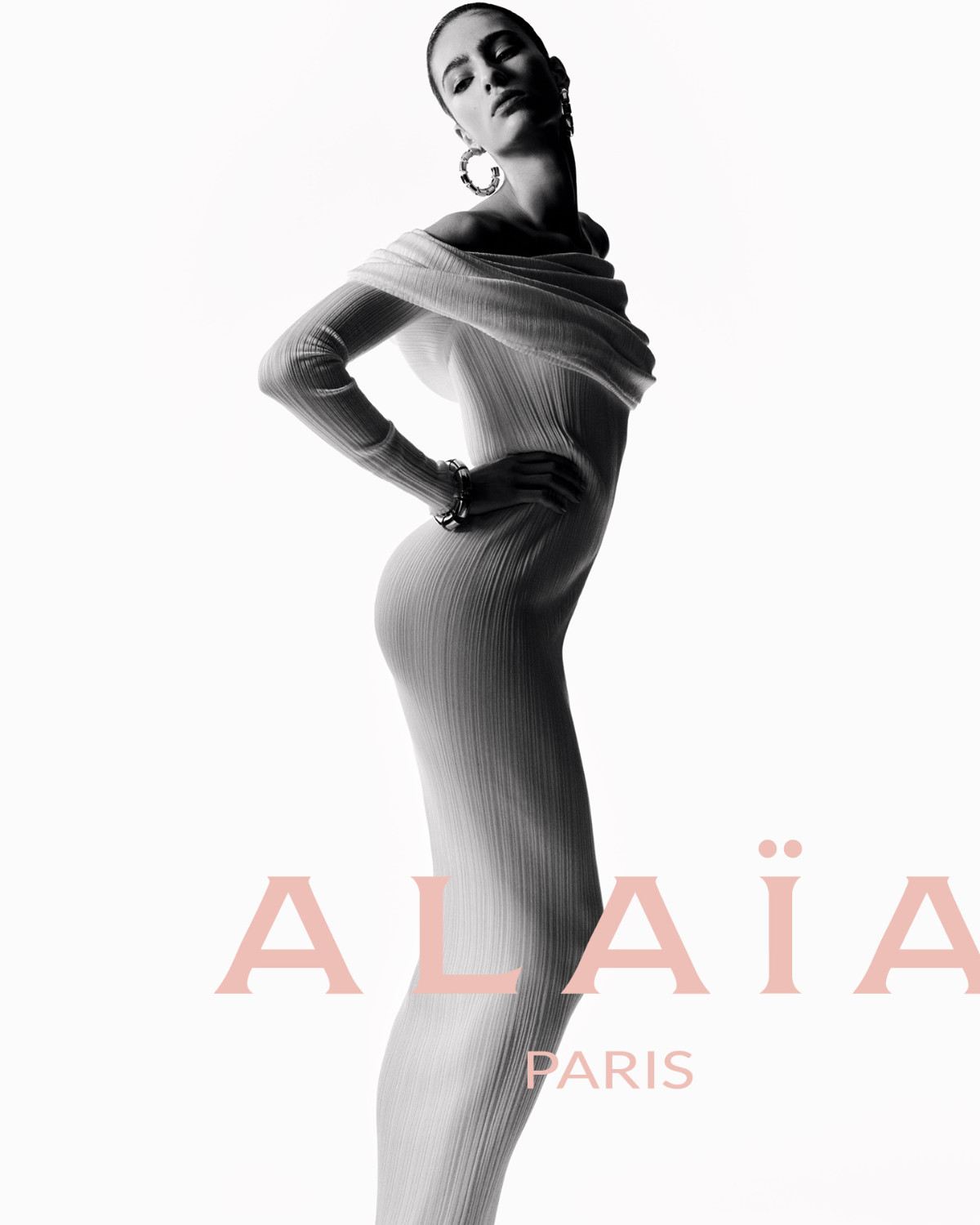

榜单中,与一众传统品牌的下滑形成鲜明对比的是榜单的另一部分:新兴品牌和「可负担奢华」们通过对当前消费者习惯的捕捉,以及巧妙借助社交平台热点等迅速崛起。例如 Alaïa, 大幅跃升至排行榜前列。Coach、Toteme、Victoria Beckham 和 Chloé 等品牌凭借在消费者中的影响力新晋上榜,展示其在时尚行业中的上升潜力。

Via LUXFERITY

本季「黑马」Alaïa 获得 51% 的搜索量增长,且在经济不确定性和不同因素的影响下零售渠道也逆势增长了 11%。这一增长主要受到日本、亚太地区和美洲市场需求增加的推动,表明 Alaïa 在消费者认知度上大有提升。而这一突出的表现很大程度归功于新的系列和创意总监 Pieter Mulier 的成功领导,以独特的设计和高品质产品用料赢得大批消费者的青睐。

Via Instagram @entire_studios

另外,还有 NN.O7、Stone Island 以及 Entire Studios 虽未进榜,但亦有着出色的表现,其中 Stone Island 由 Liam Gallagher 领衔的秋冬系列宣传活动,巧妙地利用了 Oasis 乐队重组和巡演的热度,时机把握得恰到好处;Entire Studios 则被认为有着大部分人都「消费得起」的价格以及奢华级品质而备受青睐。

「可负担」时尚单品更受欢迎

Alaïa ballet flats | Via brunetteshavemorefun

本季度的热门单品榜也揭示了消费者的购买偏好,对比近两季也发生了一些结构性的变化。除了 Alaïa 的芭蕾鞋和 Miu Miu 的 Arcadie 手袋之外,可以看到几乎都是价格较为亲民的款式。例如 COACH 和 PUMA,其产品价格都普遍低于 600 欧元,也被国外媒体称之为「可负担时尚」。

Via Instagram @miumiu

榜首 Miu Miu 推出的新款 Arcadie 手袋和 Balmoral 快闪店活动,激发了消费者的兴趣。COACH 的 Brooklyn 手袋和 Longchamp 的 Pliage 手袋也备受欢迎,这也表明消费者在 BV 和 BALENCIAGA 等昂贵手袋之外,为特殊场合的需求寻找新的消费选择。

Bella Hadid「新宠」Coach Brooklyn 手袋 | Via 来源部分

排名第二的 Coach 的 Brooklyn 手袋售价 495 美元。PUMA Speedcat 运动鞋售价约为 100 美元,在八月需求激增 532%。Clarks Original 售价 150 美元的 Wallabee 鞋也进入榜单前十。Ganni 的骑士靴、Tom Ford 的太阳镜以及 The Frankie Shop 的裤装也榜上有名。

Via Byrdie、Le Pount

要数最昂贵的单品是一件 Toteme 的夹克,售价约为 730 欧元。但要知道的是,同样的价格在传统奢侈品牌的「贵价产品」中,能选择的同类型产品并不算太多,除非你运气很好碰上打折季的「好价捡漏」。

由此也是能可以分析出,全球消费者的兴趣已从(2024 年第三季度)奢侈品转向了相对新兴或最近被重新激活的品牌,这些品牌提供了质量上乘但价格较为合理的产品。

Via TOTEME

奢侈品市场整体受到了宏观经济压力、价格上涨以及时尚玩家消费降级的影响,消费者的购物优先级发生变化,就连 LVMH 在内的头部奢侈品集团也造成了不影响。

值得一提的是,包括 LYST 在内多个时尚网站都指出本季的时尚变局很大程度受年轻消费者的习惯转变而影响,其「无形之手」正在缓慢改变消费需求的优先级,当前也许更趋于「新兴」或是「被重新激活」的品牌。就如榜单所示,这一趋势在本季度手袋和鞋履产品类别中还是较为明显。

年轻消费者的习惯和偏好已经成为市场的主要影响之一,甚至开始「重塑」市场格局。作为时尚消费领域的热门话题,如何迎合年轻消费者的习惯转一直被热议。最新的季度品牌榜及各种销售数据,也在侧面预示着未来时尚市场的方向。

另外,根据 Nielsen 的一项调查显示,当前超过 70% 的 Z 世代消费者表示他们愿意为可持续和环保产品支付更高价格。这一趋势也促使许多品牌重新审视其商业模式,以满足年轻消费者对个人生活价值观和可持续性的期望。

Victoria Beckham 2024 秋冬系列 | Via GRAZIA

而回到传统奢侈品牌的话题,一些中小型或是冷门品牌将会随着市场环境变化被「重新激活」,于新一轮的市场竞争崭露头角。而这些品牌在材料和设计上与传统奢侈品并没有很大区别,但它们正通过更具吸引力的定价和社交媒体策略,以及灵活的市场营销赢得了年轻消费者的热烈反响。或许这就是价格昂贵的传统品牌们为何开始「打不过」的重要原因之一?

Via Purseblog

聚焦当代社交媒体和数字化营销方式,使其更贴近年轻消费者的消费习惯。通过互动和品牌文化的构建与 Z 世代消费者之间的联系,应该是当前所有品牌是调整重心,以应对市场的突然变革。可以开始期待,下一季度的 LYST 榜单还会为哪些优质的当代品牌「敞开大门」。